Kannst Du den Markt schlagen? Über Sinn und 5 konkrete Ansätze!

Viele Anleger wollen gerne den Markt schlagen und überdurchschnittliche Renditen erzielen. In diesem Beitrag möchte ich kurz über die Sinnhaftigkeit und 5 konkrete Ansätze sprechen und über Sinn und Unsinn sprechen.

Macht es Sinn, den Markt schlagen zu wollen?

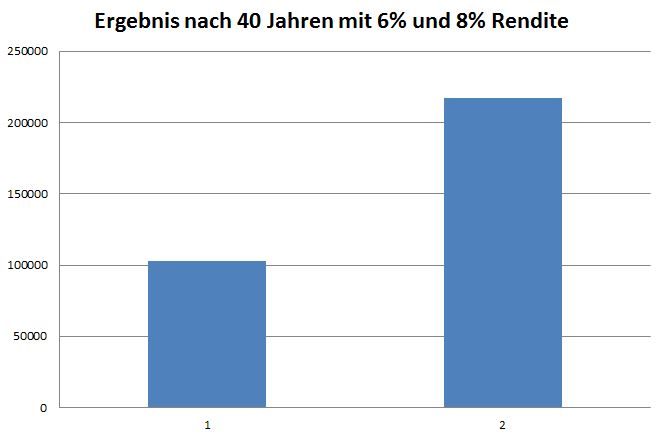

Natürlich macht es aus Investoren-Sicht Sinn, den Markt schlagen zu wollen. Besonders bei längerem Anlagehorizont, summieren sich höhere Renditen zu enormen Summen auf. Dies beschrieb Albert Einstein als das 8. Weltwunder. Hier ein einfacher Vergleich zwischen einer Rendite von 8% und 10%.

Man erkennt natürlich, dass bereits eine 2% höhere Rendite zu einem deutlich höheren Ertrag führt. Das ist keine Raketenwissenschaft, sondern reine Mathematik.

Persönliche Ziele einbeziehen

Ich persönlich versuche den Markt zu schlagen. Das hat nichts mit Ehrgeiz oder sonstigen Gründen zu tun. Vielmehr habe ich festgestellt, dass ich mit meiner Sparquote meine finanziellen Ziele nur erreichen kann, wenn ich ca. 11% Rendite erziele. Daher reicht die Marktrendite für mich nicht aus, um meine finanziellen Ziele zu erreichen.

Es gibt nur 3 Hebel bei der Geldanlage:

- Die Dauer der Geldanlage (Wer 40 Jahre Zeit hat das Kapital zu vermehren kann mehr erreichen, als jemand der nur 20 Jahre Zeit hat).

- Die Sparrate (Wer mehr Geld spart und anlegt, hat später mehr natürlich ein besseres Ergebnis; Die Sparrate kann gesteigert werden, wenn man mehr Geld verdient oder wenn man weniger Geld ausgibt).

- Die erzielte Rendite (Je höher der Zinssatz ist, mit dem sich das Kapital vermehrt, desto besser sieht die Wertentwicklung aus).

Realistisch kann man nur an 2 der 3 Hebeln arbeiten

Die Dauer der Geldanlage kann nicht wirklich beeinflusst werden. Wir wissen nicht, wie lange wir leben werden. Natürlich könnte man darüber nachdenken, auch nach der Rente weiter Geld zu verdienen. Der größte Hebel wäre aber, früher mit der Geldanlage zu beginnen. Das ist etwas, was ich meinen Kindern weitergeben würde. Für mich ist der Zug bereits abgefahren.

Deshalb kann man nur versuchen, möglichst viel Kapital zum Investieren zu erarbeiten und dieses Kapital vernünftig anzulegen. Bei diesen Hebeln kann man viel erreichen.

Denke nicht in Märkten, sondern Renditen

Viele Menschen wollen den Markt schlagen. Doch welchen Markt? Was ist überhaupt „Der Markt“? Viele Menschen nehmen den MSCI World als Basis für „den Markt“. Ich halte den S&P500 für den besten Benchmark.

Vergiss „den Markt“

Am Ende des Tages muss man feststellen, dass es keinen „Markt“ gibt. Vielmehr gibt es eine Vielzahl von Märkten, die durch die großen Indizes (DAX, S&P, Dow, MSCI) abgebildet werden.

Diese Indizes werden nach verschiedenen Regeln zusammengestellt und bieten damit Spielraum für Interpretation und Sinnhaftigkeit.

Fokussiere Dich auf Deine Ziele

Es kommt nicht darauf an, einen „Markt“ zu schlagen. Vielmehr ist doch entscheidend, dass man seine Ziele erreicht. Deshalb empfehle ich jedem, sich einen Plan zu machen. Berechne die Menge Geld, die Du später mal haben möchtest (z.B. als Altersvorsorge oder ähnliches), überlege Dir wieviel Geld Du bis dahin verdienen könntest und schließe dann auf die Rendite, die Du benötigst. Eine ähnliche Rechnung findest Du in diesem externen Blogbeitrag „Wie viel Geld braucht man zum Leben“.

Natürlich kann man auch aus rein sportlichen Gründen das Ziel haben, irgendeinen Markt zu schlagen. Ich halte es dennoch für sinnvoller, in Zielen und Renditen zu denken.

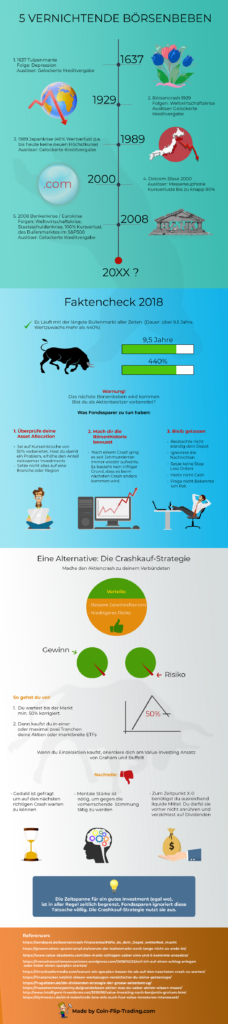

Hier auch eine interessante Grafik von Coinfliptrading:

Kann man den Markt überhaupt schlagen?

Viele Menschen behaupten gerne, dass es nicht möglich ist den Markt zu schlagen. Ich halte das für absoluten Unsinn. Hier zwei einfache Beispiele:

1. Berkshire Hathaway schlägt den Markt seit vielen Jahrzehnten

Natürlich gibt es auch Meinungen, dass es nur Glück sei, dass Berkshire Hathaway den Markt so deutlich geschlagen hat. Aber Fakt ist, dass es noch viele weitere Investoren gibt, die den Markt geschlagen haben. Fast alle dieser Investoren verfolgen den Ansatz des Value Investings. Ich halte es für anmaßend zu behaupten, dass all diese Investoren nur Glück gehabt haben.

2. Strukturelle Probleme im „Markt“ korrigieren

Alle Märkte werden nach vorgeschriebenen Berechnungsregeln berechnet. Hier fließen Dinge ein wie zum Beispiel:

- Gewichtungen einzelner Unternehmen

- Dividenden

- Prozentsatz der ausstehenden Aktien

Diese starren Berechnungsregeln führen zu strukturellen Problemen. Diese können wir durch eine Intelligenz umgehen und so den Markt schlagen. Hier ein simples Beispiel:

Du willst den S&P500 schlagen? Es gibt nix einfacheres: Kaufe den Equal Weight ETF!

Der S&P500 wird mit den Gewichtungen über die Marktkapitalisierungen berechnet. Diese Form der Berechnung bringt massive Nachteile mit sich. Hierdurch werden die teuersten Unternehmen höher gewichtet, als günstige Unternehmen. Dies wirkt sich schlecht auf die Rendite aus.

Die einfachste Form den „Markt“ zu schlagen ist es, den entsprechenden „Equal Weight ETF“ (Alle Firmen sind im ETF gleich stark gewichtet) zu kaufen. Schon bist Du fertig: Du schlägst den „Markt“ auf Autopilot.

Zwischenfazit: Jeder kann jeden „Markt“ schlagen

Weil Märkte durch Menschen und ihre subjektive Einschätzung erstellt und berechnet werden, ergeben sich strukturelle Fehler (wie die Marktgewichtung in den großen Indizes). Durch eine schlauere Auswahl kann jeder Investor jeden Markt schlagen.

Man muss sich dafür nur mit diesem Thema beschäftigen und das „System“ für sich nutzen. Beim Investieren nutzen intelligente Investoren eine rationale und langfristige Strategie, um die kurzfristigen Schwankungen und die Fehler von anderen Marktteilnehmern auszunutzen.

Mit diesen 5 Punkten schlägst Du den „Markt“

Ich kenne 5 einfache Punkte, die jeder umsetzen kann und die zu besseren Renditen als der Markt führen. Diese 5 stelle ich nun vor:

1. Größe der Unternehmen

Du willst die „großen Märkte“, wie den S&P500 oder den MSCI World schlagen? Easy! Kaufe einfach bevorzugt kleinere Unternehmen. Kleinere Unternehmen bieten viele Vorteile für Investoren:

- Sie sind nicht auf dem Schirm von vielen Marktteilnehmern (Hier entstehen öfter Ineffizienzen durch fehlende Informationen und Handelsvolumen)

- Kleinere Firmen können häufig deutlich schneller wachsen, als die großen Firmen

- Häufig werden kleinere Unternehmen pauschal als „riskanter“ eingestuft. Dadurch sind sie häufig niedriger bewertet. Das ist zum Teil natürlich berechtigt, aber trifft nicht in jedem Fall zu.

- Weil kleinere Unternehmen pauschal „risikoreicher“ eingestuft werden, sind die Aktien häufig volatiler (sie steigen und fallen schneller als der Markt). Dadurch ergeben sich häufig exzellente Chancen und Übertreibungen können von smarten Investoren genutzt werden.

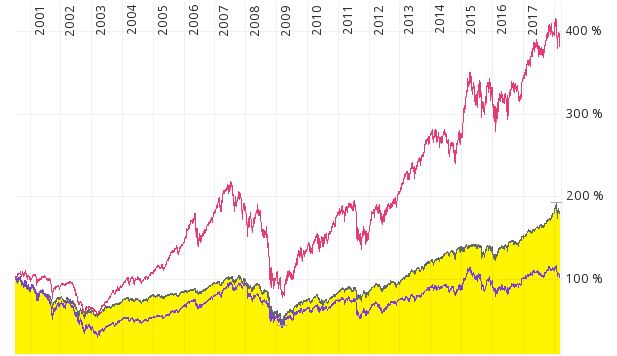

Das kleine Unternehmen langfristig besser abschneiden, als die großen Benchmark Indizes sieht man an diesem Vergleich:

Deshalb ist die erste Möglichkeit die größeren Vergleichsindizes zu schlagen sich auf kleinere Unternehmen zu konzentrieren. Natürlich sollte man sich vor Kauf intensiv informieren oder auf die ETFs zu diesen Unternehmen zurückgreifen (MDAX, SDAX, Russel2000 etc.).

2. Value bevorzugen

Günstige Aktien schneiden auf lange Sicht besser ab, als teure Aktien. Das ist statistisch erwiesen und logisch erklärbar. Weil Aktien Unternehmensbeteiligungen sind, fahren Investoren bessere Ergebnisse ein, wenn sie diese Beteiligungen günstig erwerben. Sie erhalten schlicht mehr für ihr Geld und erzielen deshalb höhere Renditen.

Hierzu möchte ich Dir ein klasse Video ans Herz legen, wo das Thema intensiv behandelt wird:

Statistisch schlägst Du also jeden Markt, wenn du stets günstig einkaufst. Das ist auch der Ansatz von Joel Greenblatt. Hierzu kann ich Dir wärmstens die „Börsenzauberformel“ ans Herz legen.

3. Low Volatility Stocks (geringe Volatilität)

Aktien mit geringer Volatilität neigen dazu, den Markt zu schlagen. Hierzu kann ich den Artikel vom Forbes Magazin empfehlen (Link).

Interessanterweise sind auch die meisten Positionen von großen Value Investoren, wie Warren Buffett oder Mohnish Pabrai Low Volatility Stocks. Ein Zufall? Wer weiß! Generell sind diese Unternehmen in der Regel leichter zu bewerten, weil sie sich fundamental stabiler entwickeln. Viele der besten Unternehmen der Welt mit stabilen Geschäftsmodellen haben eine niedrige Volatilität. Es handelt sich zumeist um Unternehmen mit nachhaltigen Wettbewerbsvorteilen (Burggraben-Unternehmen) und krisensicheren Geschäftsmodellen.

Deshalb schlagen diese Aktien langfristig den Markt (statistisch).

4. Dividendenaristokraten

Ein wahrer Dividendenaristokrat (amerikanische Definition) hat mindestens 25 Jahre lang eine Dividende gezahlt und diese jedes Jahr erhöht. In Deutschland haben wir aktuell nur einen einzigen Dividendenaristokraten (Fresenius SE).

Diese Unternehmen haben den Markt historisch geschlagen. Die Gründe dafür sind vielseitig. Häufig fallen Dividendenaristokraten, wie die Low Volatility Stocks in die Kategorie Burggraben-Unternehmen. Man kann hier also keine strikten Grenzen definieren.

Man kann annehmen, dass die Hürde 25 Jahre lang die Dividende zu zahlen und zu erhöhen so hoch ist, dass es nur Unternehmen gelingt, die ein großartiges Geschäftsmodell haben. Diese Geschäftsmodelle können häufig nicht so leicht kopiert werden (sonst hätte man vermutlich niemals 25 Jahre durchhalten können).

Das die Strategie funktioniert sieht man in diesem Vergleich:

5. Equal Weighting (Gleiche Gewichtung)

Das Thema hatten wir bereits angesprochen. Die großen Indizes setzen sich aus fiktiven Wahrenkörben zusammen, die aufgrund ihrer Berechnungsvorschrift nicht zielführend sind. Durch die Gewichtungen werden teure Unternehmen höher gewichtet, als günstige Unternehmen. Das führt zu schlechteren Ergebnissen.

Deshalb bietet es sich an, eine gleiche Gewichtung (jedes Unternehmen gleich gewichten) oder sogar umgekehrte Gewichtung (günstige Unternehmen höher gewichten) anzustreben. Hierzu gibt es bereits sog. „Reverse Cap Weighted ETFs“. Diese kann man sich mal anschauen, wenn einen das Thema interessiert.

Durch eine Veränderung der Gewichtung kann jeder Privatanleger seinen gewünschten Vergleichsindex outperformen (wenn es den entsprechenden ETF gibt). Der ETF löst das strukturelle Problem der großen Indizes. Daher funktioniert diese Strategie.

Fazit: Den Markt schlagen ist möglich, aber irrelevant

Wir haben 5 einfache Punkte besprochen, die statistisch dafür sorgen, dass jeder Privatanleger den Markt schlagen kann. Viele Menschen behaupten nach wie vor das Gegenteil. Natürlich kann jeder seine eigene Meinung haben.

Meiner Ansicht nach ist der einzige Weg den Markt nicht zu schlagen der, es gar nicht zu versuchen. Ich bin ein Freund davon, Dinge auszuprobieren anstatt auf solche Floskeln zu hören. Ich mache meine eigenen Erfahrungen und glaube nicht blind, was ich lese. Ich kann jedenfalls nicht bestätigen, dass man den Markt nicht schlagen kann. Lass Dich nicht von so einem Gefasel beeinflussen!

Doch das Schlagen des Marktes ist ein Ziel, das man generell hinterfragen muss. Wer ist überhaupt der Markt? Warum sollte man ihn überhaupt schlagen? All diese Dinge sind subjektiv.

Ich möchte Dir daher die klare Empfehlung geben: Beschäftige Dich nicht mit dem Schlagen von Märkten, sondern mit Deinen finanziellen Zielen! Musst Du überhaupt dem Markt schlagen, um Deine Ziele zu erreichen? Falls die Antwort Nein lautet, dann kaufe ETFs und Du bist fertig.

Falls Du aber auf höhere Renditen angewiesen bist, um Deine Ziele zu erreichen, dann frage Dich: Wie erreiche ich das Ziel? Hierzu möchte ich ein Zitat von einer finanziellen Pflichtlektüre zum Besten geben:

„Menschen sagen immer: „Das kann ich mir nicht leisten“ oder „Das ist unmöglich“. Übernimm die Verantwortung und ändere Deine Frage zu: „Wie kann ich mir das leisten“ oder „Wie kann ich mein Ziel erreichen“ – Robert Kiyosaki (Amazon Partnershop).

Interessante Grafik zu dem Thema

Auf der Seite Coin-Flip-Trading habe ich zu dem Thema “Geld anlegen” auch eine interessante Infografik gefunden

Die Infografik findest Du in voller Auflösung auch hier (Link)

In diesem Sinne viel Erfolg

Dein