Warren Buffett – Die erfolgreiche Value Investing Strategie

Warren Buffett ist einer der besten Value Investoren der Welt und sicherlich der bekannteste. In diesem Artikel möchte ich den Investment-Stil von meinem Lieblingsinvestor erklären und die Person Warren Buffett genauer vorstellen. Buffett ist vor allem für seinen legendären Value Investing Stil bekannt. Siehe hierzu auch meinen Value Investing Guide.

Warren Buffett Biografie

Die Warren Buffett Biografie (siehe auch Warren Buffett auf Wikipedia) beginnt 1930 in Omaha, Nebraska. Warren wurde als zweites Kind des Brokers und späteren Kongressabgeordneten Howard Buffett geboren. Es ist heute bekannt, dass er bereits 1936 sein erstes Geld mit dem Verkauf von Coca-Cola Sixpacks verdiente. Außerdem vermietete er Flipperautomaten und verkaufte gebrauchte Goldbälle. Ihm war also früh das Prinzip eines lohnenswerten Investments klar. Mit elf Jahren kaufte er seine ersten Aktien. Die gesamte Biografie von Warren Buffett uns seine Denk- und Arbeitsweise wird in beliebten dem Buch: Warren Buffett – Das Leben ist wie ein Schneeball behandelt. Das Buch ist wirklich empfehlenswert und erweitert den Horizont ungemein.

Benjamin Graham – The Intelligent Investor

Nach mehreren Stationen an Universitäten erwarb er 1951 an der University of Columbia einen Master in Economics. Dort lernte er sein absolutes Vorbild und seinen Mentor Benjamin Graham kennen, der vor allem durch sein bekanntes Buch „The intelligent Investor“ und seine herausragenden Ergebnisse beim Investieren bekannt ist. Die Strategie von Benjamin Graham unterbewertete Aktien zu finden habe ich hier beschrieben. Benjamin Graham lehrte Warren Buffett, dass das Kaufen eines Unternehmens nur auf Basis einer detaillierten Fundamentalanalyse erfolgen sollte.

Buffett arbeitete nach seinem Studium im Unternehmen von Benjamin Graham und sammelte hier wertvolle Praxiserfahrung beim Investieren. Hier erzielte Warren Buffett bereits überdurchschnittliche Renditen von über 20% p.a..

Buffett Partnership

Benjamin Graham setzte sich schließlich zur Ruhe. Der 25-jährige Warren Buffett seine erste Investmentgesellschaft, die Buffett Partnership hieß. In der Buffett Partnership investierte Buffett das Geld von Anlegern und erzielte zwischen 1956 und 1969 eine durchschnittliche Rendite von knapp 30% p.a..

Ende der 60er Jahre wurde es aufgrund der Marktverhältnisse zunehmend schwerer günstige Aktien zu finden. Zudem wurde durch die immer kurzfristiger denkenden Marktteilnehmer immer mehr Druck auf Buffett ausgeübt. 1969 löste Warren Buffett daher seine Buffett Partnership auf und bot den Investoren, ihr Geld in Anteile von Berkshire Hathaway (zum damaligen Kurs von 43$) zu wandeln.

Berkshire Hathaway – Eine neue Ära

Berkshire Hathaway war ursprünglich ein Textilunternehmen, das Warren Buffett in seinem Buffett Partnership gekauft hatte. Das Investment gehört zu den bekanntesten Fehlinvestitionen des Value Investors. Anstatt das Unternehmen zu verkaufen wandelte Warren das Unternehmen in eine Holdinggesellschaft um.

Durch die neue Struktur hatte Warren Buffett keinerlei Probleme mehr, seinen Investmentstil weiterzuverfolgen. Denn hier hielt er den Großteil der Aktien selbst und konnte sich so die Mehrheit der Stimmrechte sichern und so nicht durch unzufriedene Kunden behelligt zu werden.

Buffett führte mit Berkshire Hathaway sehr bekannte und erfolgreiche Investmententscheidungen durch. So kaufte er in Krisenzeiten große Anteile an Coca-Cola, American Express und Gillette.

Charlie Munger

1975 stieß Charlie Munger zu Berkshire Hathaway hinzu. Charlie Munger ist maßgeblich für den heutigen Anlagestil von Warren Buffett verantwortlich. Denn er überzeugte Buffett davon, dass es besser sei ein großartiges Unternehmen zu einem angemessenen Preis zu kaufen, als ein mittelmäßiges Unternehmen zu einem großartigen Preis.

Becoming Warren Buffett

Wenn Du mehr über Warren Buffett wissen möchtest, kann ich Dir diese großartige Dokumentation, mit dem Titel „Becoming Warren Buffett“ ans Herz legen.

Die Warren Buffett Strategie – Qualitätsaktien und innerer Wert

Die Veränderung seines Anlagestils durch Charlie Munger trug Früchte. Hier wollen wir uns nun anschauen, wie die Strategie auf Qualitätsaktien zu setzen in der Praxis funktioniert. Warren Buffett beschrieb seine Strategie so:

“Whether we’re talking about socks or stocks, I like buying quality merchandise when it is marked down” – Warren Buffett

Frei übersetzt: “Egal ob wir über Socken oder Aktien sprechen, ich mag es Qualität zu kaufen, wenn sie im Sonderangebot zu haben ist“

Diese Strategie unterscheidet sich nun deutlich von der Strategie von Benjamin Graham. Benjamin Graham kaufte viele sehr günstige Unternehmen, während Buffett nun auf wenige nicht ganz so günstige Unternehmen setzt, die dafür langfristig großartige Erträge für ihn erwirtschaften. Den Unterschied habe ich in diesem Video einmal zusammengefasst:

Qualitätsaktien – Beste Aktien und Burggraben

Warren Buffett zeigt uns, dass es besonders langfristig enorm wichtig ist auf Qualität zu setzen. Doch was zeichnet Qualitätsaktien eigentlich genau aus und weshalb ist dies so wichtig?

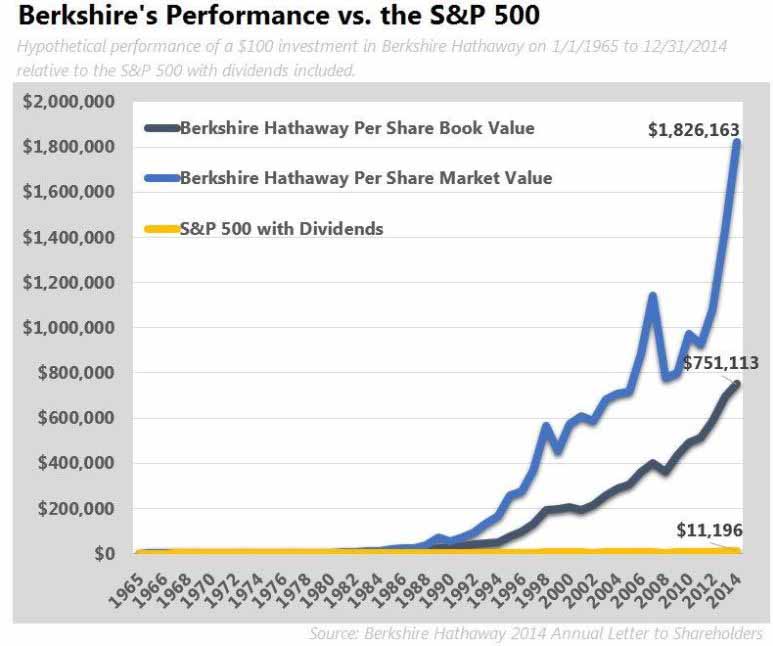

Hier mal ein Vergleich zwischen dem Depot von Warren Buffett (Berkshire Hathaway) und dem breiten Markt.

Die Unternehmen werden in der Regel gekauft und über viele Jahre und Jahrzehnte gehalten. Die Performance zeigt uns deutlich, dass es deutlich lukrativer ist auf Qualitätsaktien zu setzen und diese lange zu halten.

Doch wie kann man selbst herausfinden, ob es sich bei einer Aktie um eine Qualitätsaktie handelt?

Qualitätsaktien – Kaufkriterien von Warren Buffett

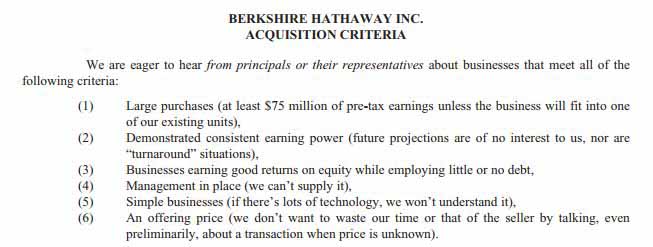

Buffett hat in verschiedenen Interviews, Veranstaltungen und in seinen Briefen an die Aktionäre diverse Hinweise hinterlassen, was seiner Ansicht nach entscheidend ist. In seinen Briefen an die Aktionäre und in dem jährlichen Geschäftsbericht beschreibt er Schwarz auf Weiß, was seine Kaufkriterien für Aktien sind:

Demnach sind für Buffett entscheidend (frei übersetzt):

- Die Größe des Unternehmens (in sehr kleinen Unternehmen bekommt er sein Geld einfach nicht unter)

- Zuverlässige Ergebnisse (Keine Turnaround Situationen, keine Zukunftsprognosen)

- Hohe Eigenkapitalrendite bei gleichzeitig wenig oder gar keinen Schulden

- Gutes Management

- Einfaches und verständliches Geschäftsmodell

- Ein angemessener Kaufpreis

Weitere Punkte, die unter #2 fallen:

- Nachhaltige Wettbewerbsvorteile (klassische Burggräben)

- Hohe Cash flows und „Owners Earnings“ (die gemeldeten Gewinne sind für Buffett uninteressant, weil Gewinne eine fiktive Größe des Rechnungswesens sind und nur auf dem Papier exsistieren)

Kaufkriterien von Warren Buffett’s Berkshire Hathaway erklärt von Charlie Munger (ab Minute 6!):

Für weitere Qualitätsmerkmale werde ich einen gesonderten Artikel verfassen.

Unterbewertete Aktien – Was ist der innere Wert

Warren Buffett hat von seinem Lehrmeister Benjamin Graham gelernt nur Unternehmen zu kaufen, die ihm eine Margin of Safety geben. Die Margin of Safety (Sicherheitsmarge) bedeutet, das nur Unternehmen gekauft werden, die deutlich unter ihrem eigentlichen Wert gehandelt werden.

„Value Investing is in essence buying a dollar for 50 cents or less“ – Warren Buffett

Um dies umsetzen zu können, muss aber der eigentliche Wert eines Unternehmens bekannt sein.

Hier verwendet Buffett nicht mehr primär (wie Benjamin Graham) die Bilanzwerte eines Unternehmens (z.B. den sogenannten „Net Current Asset Value“) sondern den sogenannten inneren Wert. Der innere Wert bewertet ein Unternehmen nicht über die aktuellen Vermögenswerte und Verbindlichkeiten, sondern versucht den Wert des wirklichen Geschäftsmodells zu bewerten (Heutiger Wert der zukünftigen Gewinne und Cash flows). Wie das genau funktioniert kannst Du im Artikel zum inneren Wert nachlesen. Zudem verwendet Buffett nach eigenen Angaben nicht die Gewinne zur Bewertung, sondern die Owners Earnings zur Bewertung eines Unternehmens.

Aktien kaufen oder Unternehmen kaufen?

Die Leitsätze von Benjamin Graham und Warren Buffett sind eindeutig. Ein Investor sollte keine Aktien kaufen sondern sich mental so aufstellen, als wollte er das ganze Unternehmen kaufen. Besonders heutzutage wird leider häufig lediglich die Kursentwicklung geschaut. Die täglichen Preisveränderungen der Aktien verleiten zu allerhand Spekulation und irrationalen Handlungen.

Wenn du wie Buffett investieren willst, dann stelle Dich gedanklich auf den Standpunkt eines Käufers für das ganze Unternehmen und stelle Dir diese Fragen:

- Womit verdient das Unternehmen sein Geld?

- Wird das Geschäft auf zukünftig Geld verdienen?

- Wird das Unternehmen gut geführt?

- Wie ist das Unternehmen finanziell aufgestellt?

- Würdest Du das ganze Unternehmen zum aktuellen Börsenpreis kaufen?

Es ist definitiv ein Unterschied, ob man lediglich Aktien kaufen möchte oder stattdessen lieber Unternehmen kaufen möchte. Leider wird heute zu selten das Geschäftsmodell in Form einer Fundamentalanalyse analysiert und stattdessen werden willkürlich Aktien gekauft, die schnellen Reichtum versprechen.

Siehe auch Artikel „Investieren für Einsteiger“.

Aktien Ideen frei Haus gefällig?

Das beste Warren Buffett Buch

Es gibt diverse Bücher über den Starinvestor. Ich habe mich häufig gefragt, welches das beste Warren Buffett Buch ist. Buffett selbst hat allerdings kein eigenes Buch verfasst. Aber es wurden dennoch großartige Bücher über ihn geschrieben, die auch die Strategie und sein Leben behandeln.

So liest Warren Buffett Unternehmenszahlen

Dieses Buch ist ein guter Einstieg in die Welt der Geschäftsabschlüsse. Ich empfehle besonders Einsteigern sich zunächst mit einfacheren Lektüren zu befassen, bevor man sich an die trockenen und komplexen Werke wagt. Dieses Buch ist der Weg in die fortgeschrittene Materie.

In diesem Buch lernst Du, was ein Geschäftsabschluss ist und wie man die Teile (Gewinn- und Verlustrechnung, Bilanz und Kapitalflussrechnung) als Investor liest.

Zudem wird erklärt, wie Warren Buffett nachhaltige Wettbewerbsvorteile an diesen Zahlen erkennen kann.

Mit diesem Buch hast Du das perfekte Rüstzeug, um Dich der Welt der Finanzen zu stellen und Dich weiter einzulesen.

Mein Favorit – Warren Buffett: Sein Weg, Seine Methode, Seine Strategie

Dieses Buch ist ein Sonderling unter den Büchern. Robert Hagstrom hat die Strategie von Buffett aus zahlreichen Interviews, Büchern und den Briefen an seine Aktionäre nachkonstruiert. Das tolle daran: Buffett selbst hat dieses Buch auf Richtigkeit geprüft, bevor es veröffentlicht wurde.

In diesem Buch lernst Du die Strategie von Buffett und seine Bewertungsregeln für Aktien genauer kennen. Diese Bewertungsmethoden werden an den konkreten Beispielen, die Buffett selbst getätigt hat, angewendet und erklärt. Von American Express bis Washington Post ist alles dabei. Dabei wird nicht nur der innere Wert der Unternehmen berechnet, sondern auch die Qualität der Unternehmen bewertet.

Die Lektionen dieses Buches kann man direkt in der Praxis anwenden und mit der Aktienbewertung starten.

Warren Buffett Portfolio

Das aktuelle Warren Buffett Portfolio (und die Portfolios von vielen bekannten Investoren) kannst Du jederzeit einsehen Link Warren Buffett Portfolio. Zudem sammele ich dort alle Artikel, die ich im Zusammenhang mit dem Depot von Warren Buffett erstellt habe.

Lektionen aus dem Warren Buffett Depot

Hier meine beiden wichtigsten Lektionen aus dem Warren Buffett Portfolio:

- Diversifikation: Warren Buffett hält nicht viel von Diversifikation. In der Regel sind über 70% des Multimilliarden Dollar Portfolios in lediglich 6-7 Einzeltitel investiert. Warren Buffett zeigt uns, dass Klasse statt Masse seiner Philosophie entspricht.

“Diversification is a protection against ignorance. It makes very little sense for those who know what they’re doing.” – Warren Buffett

Zudem ist er stark in der Finanz-, Konsumgüter- und Technologiebereich investiert. Zudem handelt es sich fast ausschließlich um US-Konzerne.

- Passivität: Buffett wird nur äußerst selten aktiv. Zwar werden jedes Quartal kleinere Positionen auf- oder abgebaut. Eröffnet und geschlossen, aber wirklich wichtig sind die großen Investitionen. Hier kommt es nur sehr selten vor, dass sich wirklich etwas im Portfolio von Warren Buffett tut. In der Regel kommt nur einmal im Jahr eine wirklich große Position hinzu, beziehungsweise verschwindet aus dem Depot. Buffett ist ein Verfechter der Passivität. Er wird nur im großen Stil aktiv, wenn er wirklich gute Chancen sieht. Diese Lektion hat er von Charlie Munger übernommen.

„The money is not in the buying and selling of stocks. The money is in the waiting” – Charlie Munger

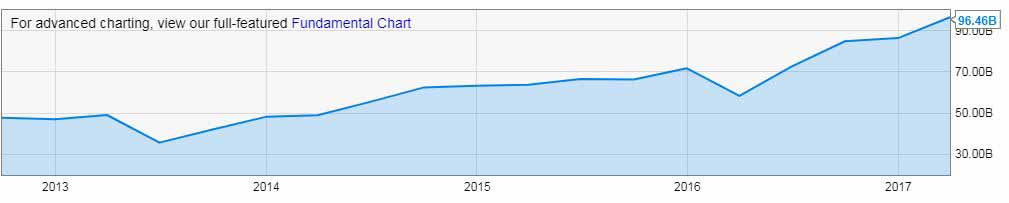

- Hohe Cashquoten: Die Cash Menge vom Warren Buffett Portfolio beträgt aktuell über 90 Milliarden $. Nur in absoluten Krisenzeiten (günstige Börsenkurse) sinkt die Cashquote auf niedrige Levels. Aktuell ist sie auf einem Rekordniveau angekommen, was auch ein Warnsingal in Bezug auf die Bewertung von Aktien sein könnte.

Warren Buffett Zitate

Hier meine liebsten Warren Buffett Zitate:

Someone is sitting in the shade today because someone planted a tree a long time ago.

Rule No.1: Never lose money. Rule No.2: Never forget rule No.1.

Price is what you pay. Value is what you get.

Risk comes from not knowing what you’re doing.

Predicting rain doesn’t count. Building arks does.

Only when the tide goes out do you discover who’s been swimming naked.

Time is the friend of the wonderful company, the enemy of the mediocre.

Wall Street is the only place that people ride to in a Rolls Royce to get advice from those who take the subway.

It’s far better to buy a wonderful company at a fair price than a fair company at a wonderful price.

Only buy something that you’d be perfectly happy to hold if the market shut down for 10 years.

I don’t look to jump over 7-foot bars: I look around for 1-foot bars that I can step over.

You can’t produce a baby in one month by getting nine women pregnant.”

“Diversification is a protection against ignorance. It makes very little sense for those who know what they’re doing.”

“I will tell you how to become rich. Close the doors. Be fearful when others are greedy. Be greedy when others are fearful.”

“The difference between successful people and really successful people is that really successful people say no to almost everything.”

Lerne von den besten Investoren der Welt:

In diesem Sinne

Happy Investing