Dividendenaktien finden und richtig bewerten

Dividendenaktien sind besonders aktuell bei vielen Anlegern sehr beliebt. Kein Wunder! In Zeiten niedriger Zinsen suchen viele Menschen nach vermeintlich sicheren Möglichkeiten für ihre Geldanlage.

Ich beobachte den aktuellen Hype um Dividendentitel schon länger und halte die Entwicklung zwar grundsätzlich für positiv (immer mehr Investoren beschäftigen sich mit Aktien), aber die zum Teil krampfhafte Versteifung auf hohe Dividendenrenditen ist zum Teil nicht mehr nachvollziehbar und langfristig sicher ein Fehler.

Deshalb möchte ich das Thema hier aufgreifen und Möglichkeiten vorstellen, wie ich sinnvolle und solide Dividendenaktien beim Value Investing finde und bewerte.

Sind dividendenstarke Aktien überhaupt sinnvoll?

Zunächst einmal stellt sich aber die Frage, ob es überhaupt eine gute Idee ist auf Dividendenaktien zu setzen?

Ob es am Ende des Tages wirklich sinnvoll ist, auf dividendenstarke Aktien zu setzen, hängt von der individuellen Lage des Anlegers ab und kann nicht pauschal beantwortet werden. In diesem Abschnitt möchte ich kurz beschreiben, wann Dividendenaktien meiner Meinung nach sinnvoll sind und wann nicht.

Dividenden sind finanzmathematisch irrelevant

Dividenden werden häufig als „zusätzliche“ Rendite gesehen. Doch ist das aus finanzmathematischer Sicht nicht korrekt. Wenn eine Dividende gezahlt wird, dann verlässt dieses Geld die Firma und wandert in die Taschen des Aktionärs.

Durch den Abfluss des Geldes aus der Firma reduziert sich der innere Wert der Firma um exakt diesen Betrag. Stichwort: Dividendenabschlag! Das ist nur logisch, denn wenn jemand ein Unternehmen komplett übernehmen wollen würde, dann steht ihm das Geld des Unternehmens (z.B. auf dem Konto) zur Verfügung. Somit hat jeder Euro auf den Konten der Firma einen realen Gegenwert, der in die Aktie eingepreist wird.

Wenn die Dividende also nicht gezahlt worden wäre, dann würde sich entsprechend mehr Geld im Unternehmen befinden, das sich ein Besitzer z.B. auszahlen könnte.

Jeder Euro, der an Dividende ausgezahlt wird, reduziert somit nachhaltig den Aktienkurs. Ohne die Zahlung der Dividenden wäre der Aktienkurs vermutlich um diesen Betrag höher (wenn das Geld im Unternehmen nicht vernichtet oder vermehrt wird).

Somit ist die Dividende für den Anleger aus finanzmathematischer Sicht ein Nullsummenspiel! Die Dividenden ist lediglich eine Art und Weise die Gewinne und Cashflows einer Firma zu verwenden. Der reale Gegenwert ist nicht die Dividende, sondern die Gewinne und Cashflows, die die Dividende ermöglichen!

Dividendenaktien sind steuerlich ungünstig

Neben der Tatsache, dass die Dividenden dem Aktionär aus finanzmathematischer Sicht keinen Mehrwert liefern, sind sie zudem leider steuerlich ungünstig. Denn Dividenden werden versteuert (sowohl im Unternehmen als Gewinn, sowie auch beim Aktionär).

Somit kommt von jedem Euro, der ausgeschüttet wird, weniger als ein Euro auf dem Konto des Anlegers an.

Dividendenaktien sind daher steuerlich ungünstig und zerstören den langfristigen Zinseszins-Effekt (Wikipedia).

Warum Warren Buffett Dividendenaktien trotzdem liebt

Warren Buffett ist ein großer Freund von Dividendenaktien. Das sieht man, wenn man sich das Warren Buffett Portfolio genauer ansieht. Nahezu alle Aktien im Depot schütten regelmäßig Geld aus. Dann können Dividendenaktien doch nicht so schlecht sein?

Auch ich bin ein großer Fan von dividendenstarken Aktien. Allerdings ist die Dividende nicht das Hauptmerkmal eines guten Investments.

Die Dividende ist häufig ein Qualitätsmerkmal von sicheren Aktien

Wer langfristig in Dividendenaktien investieren möchte, der sucht in der Regel auch nach besonders sicheren Aktien und Geschäftsmodellen, die er mit gutem Gewissen lange liegen lassen kann.

Hier ist die Dividende ein erstes wichtiges Qualitätskriterium. Nur wenige Unternehmen können es sich erlauben, über Jahrzehnte eine Dividende zu zahlen und diese sogar noch regelmäßig zu erhöhen. Deshalb sind diese Unternehmen (z.B. Dividendenaristokraten) häufig solide Investments.

Zudem waren diese Aktien in den letzten Jahrzehnten auch in der Lage den Markt zu schlagen.

Dividenden motivieren und können schlau reinvestiert werden

Wenn jeden Monat Geld auf unserem Konto landet, dann kann das sehr motivierend sein und auch in fallenden Kursen dafür sorgen, dass der Anleger ruhig bleibt und keine voreiligen Fehler begeht. Deshalb wirken sich Dividendenaktien auch positiv auf die Rendite vieler Anleger aus, da sie häufig „Ruhe“ ausstrahlen.

Zudem können Dividenden reinvestiert werden. Dies lohnt sich jedoch nur, wenn die erzielte Rendite dieser Gelder höher ist, als die Renditen die das Unternehmen mit dem Geld erzielt hätte. In der Regel ist dies leider nicht der Fall, da gute Unternehmen 15% und zum Teil deutlich mehr auf ihr Kapital erwirtschaften können. Dies dürften die meisten Anleger so nicht erreichen können.

Investorenlegenden, wie Warren Buffett erzielten in der Vergangenheit jedoch ca. 20% auf ihr Kapital. Hier ist die Dividende sicherlich in guten Händen gewesen.

Zudem können Dividenden als Nebeneinkommen aufgebaut werden. Es gibt sogar Menschen, die von ihren Dividenden leben können. Stichwort: Finanzielle Unabhängigkeit (externer Link)

Zwischenfazit – Dividenden bringen in der Regel keinen echten Mehrwert, sind aber trotzdem eine tolle Sache!

Ich gebe es zu! Ich liebe Dividenden! Trotzdem bin ich mir darüber bewusst, dass sie in der Regel keinen echten Mehrwert liefern, denn die Aktie eines Unternehmens wäre ohne die Dividenden entsprechend mehr Wert.

Auch die Reinvestition von Dividenden liefert keinen Mehrwert gegenüber einer Verzinsung innerhalb des Unternehmens, da ein Unternehmen (in der Regel) mit dem Kapital deutlich höhere Renditen erzielt, als wir das können. Hier sind Kapitalrenditen von 20% und höher keine Seltenheit.

Somit ist das Geld in der Regel im Unternehmen besser aufgehoben, als in meiner Tasche.

Dennoch mag ich Dividenden sehr und freue mich über jeden Euro, der auf meinem Konto landet. Dividenden reduzieren zudem das Risiko und wirken sich meiner Erfahrung nach positiv auf die innere Einstellung von Anlegern aus, da dazu geneigt wird langfristiger zu denken.

Die Dividendenrendite ist kein Merkmal von Qualität oder günstiger Bewertung

Ich sehe immer wieder, dass großartige Gelegenheiten von Anlegern ausgeschlagen werden, weil das jeweilige Unternehmen keine Dividende zahlt oder vielleicht nur eine Dividendenrendite von 1-2% hat. Wie wir bereits gesehen haben, ist die Höhe der Dividende für die langfristige Rendite völlig egal. Am Ende entscheidet immer, was unterm Strich übrig bleibt.

Total Return ist entscheidend

Die Gesamtperformance „Total Return“ (Kursentwicklung + Dividenden) ist am Ende des Tages entscheidend.

Selbst wenn Du das Ziel hast von Deinen Dividenden leben zu können, so benötigst Du dafür zunächst keine Dividendenaktien. Du könntest auch dein Kapital in Aktien anlegen, die keine Dividenden zahlen und die Aktien nach X Jahren verkaufen und in dividendenzahlende Aktien umtauschen.

Wenn Firmen höhere Dividenden zahlen, reduzieren sie damit auch stärker ihren inneren Wert (Dividendenabschlag) und haben deshalb langfristig eine schlechtere Kursentwicklung, als wenn sie eine geringere Dividende gezahlt hätten und dieses Geld klug im Unternehmen reinvestiert hätten.

Deshalb ist die Dividendenrendite alleine kein Merkmal von attraktiven Aktien.

Aktienbewertung ist entscheidend für die Gesamtrendite

Natürlich gibt es Möglichkeiten, die Dividendenrendite zu verwenden, um die Bewertung einer Aktie abzuleiten. Statistisch funktioniert dieser Ansatz tatsächlich. Wer jedes Jahr 100 Aktien mit besonders hoher Dividendenrendite kauft, der wird statistisch den Markt schlagen.

Für einzelne Aktien ungeeignet

Statistisch sind hohe Dividendenrenditen zwar ein Zeichen von einer günstigen Bewertung. Wer blind 100 Aktien rauspickt wird statistisch also mehr Gewinner dabei haben, als Verlierer.

Wenn man allerdings keine 100 Aktien kauft, sondern vielleicht nur 5 oder 10, dann läuft man Gefahr, dass man genau die Verlierer herauspickt, die zurecht so tief gefallen sind und auch in Zukunft weiter fallen. Hier ist der Unterschied zwischen günstig und billig entscheidend.

Hohe Dividendenrenditen bedeuten häufig hohes Misstrauen des Marktes

Tatsächlich sind unter den Aktien mit besonders hohen Dividendenrenditen auch viele Firmen, die als riskant gelten. Man wird in einem solchen Aktienkorb daher auch einige Firmen dabei haben, die kurz vor der Pleite stehen oder sich mit hoher Wahrscheinlichkeit negativ entwickeln werden.

Deshalb sollte die Dividendenrendite nicht als „Qualitätsmerkmal“ herangezogen werden. Die Dividende ist letztlich lediglich eine Art und Weise, wie eine Firma ihr Geld verwenden kann. Nicht mehr und nicht weniger.

Die besten Dividendenaktien finden

Wir haben uns bisher auf weniger gut geeignete Wege konzentriert, wie man Dividendenaktien betrachten sollte. Nun möchte ich Dir meine Kriterien an die Hand geben, mit denen ich die besten Dividendenaktien für mich finde.

Qualitätskriterien für Dividendenaktien

Hier sind meine Qualitätskriterien für Dividendenaktien. Weitere Qualitätskriterien, für das Finden der besten Aktien habe ich hier zusammengestellt. Viele dieser Merkmale sind nur ein Teil einer anständigen Fundamentalanalyse. Allerdings handelt man mit diesen Kriterien bereits viele gute Punkte ab und fährt in der Regel sehr gut.

1. Wachstum oder starkes „Franchise“

Natürlich möchten wir die Aktie lange halten und Wachstum haben (sowohl in der Dividende, als auch beim Aktienkurs). Deshalb sollte das Geschäftsmodell der Firma weiter ausbaufähig sein. Am besten eignen sich hierfür „Franchise“ Firmen (z.B McDonalds). Diese müssen nichts weiter tun, als neue Filialen eröffnen. So erzielen sie jedes Jahr höhere Umsätze und Gewinne, die das Unternehmen jedes Jahr wertvoller machen.

Natürlich können es auch ähnliche Merkmale im Geschäftsmodell sein, die für Wachstum sorgen können. „Franchise“ dient hier als Musterbeispiel für skalierbare Geschäftsmodelle.

Frage Dich: „Wo kann Wachstum in den nächsten Jahren herkommen?“

Hier gilt es starke Trends (die im Idealfall über Jahrzehnte andauern) zu erkennen (z.B. stetig alternde Weltbevölkerung im Gesundheitswesen oder die weiter wachsenden Onlineaktivitäten).

Merkmale von starken Franchise oder wachsenden Unternehmen:

- In der Regel deutlich höher bewertet als der Buchwert

- Hohe und stabile Gewinnmargen und nachhaltige Wettbewerbsvorteile

- Hohe und stabile Kapitalrenditen (z.B. Eigenkapitalrendite und Return on Capital Employed > 15%)

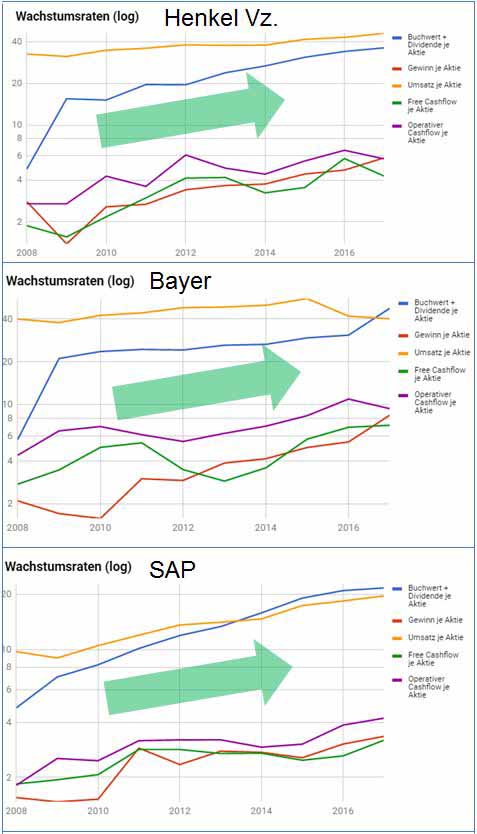

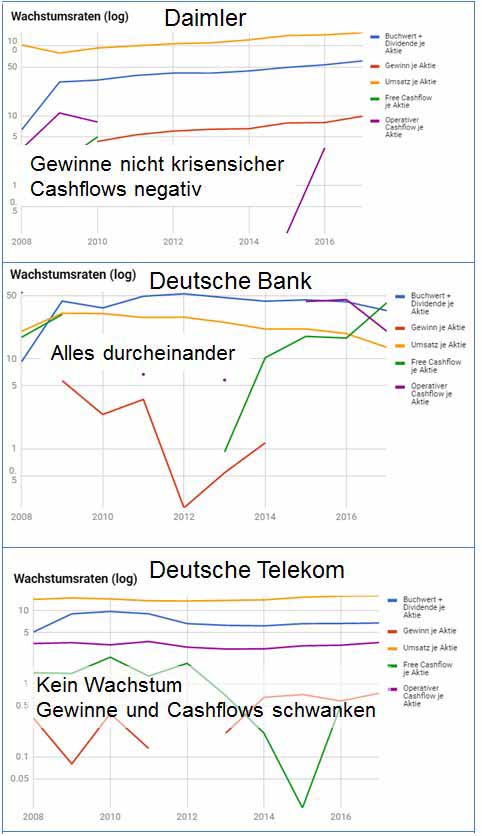

2. Verlässliche und vorhersehbare Gewinnentwicklung

Es gibt Firmen, die wie ein Uhrwerk über Jahrzehnte stetig wachsen und die auch in Krisenzeiten wie ein Fels in der Brandung sind. Diese Kandidaten sind perfekte Dividendenaktien für langfristige Anleger.

Verlässlichkeit steht besonders für Dividendenaktien im Fokus, da wir ein Investment finden möchten, das wir möglichst lange halten wollen.

Merkmale von verlässlichen und vorhersehbaren Unternehmen:

- Unternehmen wachsen stetig wie ein Uhrwerk (Umsätze, Gewinne, Eigenkapital und Cashflows)

- Die Unternehmensentwicklung wird durch Wirtschafts- und Finanzkrisen kaum beeinträchtigt (Cashflows sind wichtiger als Gewinne)

Hier dagegen auch ein paar schlechte Beispiele, an denen man sofort erkennt, dass die Dividenden nicht nachhaltig sind:

3. Solide Bilanzstruktur

Eine solide Bilanzstruktur zeigt uns, dass eine Firma ihre Investitionen und Dividenden bisher zahlen kann, ohne sich massiv zu verschulden. Das legt nahe, dass dies auch in Zukunft erreicht werden kann. Wenn Unternehmen hingegen bereits massiv verschuldet sind, dann wird es immer schwieriger Dividenden zu zahlen und trotzdem Wachstum zu erzielen.

Merkmale von Unternehmen mit solider Bilanz:

- Hoher Liquiditätsgrad (siehe hierzu auch mein Blogbeitrag zum Thema Liquidität)

- Niedrige Schulden (sowohl relativ, als auch absolut)

- Hohe materielle Eigenkapitalquote bzw. geringe Fremdkapitalquote (Achtung vor Sonderfällen im Finanzbereich z.B. Versicherungen. Diese haben geschäftsmodellbedingt immer hohe Fremdkapitalquoten). Materiell bedeutet, dass physisch nicht vorhandene Vermögenswerte, wie Markenrechte, Patente oder Goodwill abgezogen werden.

Mehr Informationen zu diesen Kennzahlen findest Du in meinem Beitrag über die wichtigsten Bilanzkennzahlen.

4. Angemessene Ausschüttungsquote

Dividenden können langfristig nicht stärker wachsen als die Gewinne und Cashflows (reale Geldzuflüsse) einer Firma. An zu hohen Ausschüttungsquoten erkennt man deshalb schnell, dass es zukünftig immer schwieriger werden könnte, die Dividende zu zahlen und zu erhöhen.

Merkmale einer angemessenen und nachhaltigen Ausschüttungsquote:

- Ausschüttungsquote (Dividende / Gewinn) nicht größer als 75%

- Ausschüttungsquote (Dividende / Free Cashflow) nicht größer als 75%

5. Dividendenwachstum und -stabilität

Steigende Dividenden sind für viele Anleger ein angenehmer Nebeneffekt beim Investieren. Doch können die Dividenden nur erhöht werden, wenn auch die Gewinne und Cashflows langfristig wachsen. Neben der Ausschüttungsquote ist deshalb das Wachstum dieser Kennzahlen interessant.

Außerdem sollte man intensiv darauf achten, ob Dividenden gekürzt werden oder ausfallen. Hier ist offensichtlich etwas passiert, das wir uns genauer ansehen sollten.

Hier kann man genau beobachten, ob Wachstum erzielt wird oder nicht.

Merkmale:

- Dividendenwachstum der letzten Jahre berechnen

- Gewinnwachstum bestimmen und beobachten

- Wachstum des Cashflows bestimmen und beobachten (Free Cashflow und Operativer Cashflow)

- Genaue Analyse bei Dividendenkürzungen oder -ausfällen

6. Vergiss nicht die Bewertung von Dividendenaktien

Die Rendite eines Investments errechnet sich immer aus den Erträgen, die über viele Jahre erwirtschaftet werden und dem Kaufpreis. Die Erträge der Zukunft (bei einem Haus z.B. Mieteinnahmen und ggf. Verkaufspreis) können wir lediglich abschätzen und einen dazu passenden Kaufpreis ermitteln. Danach können wir keinen Einfluss mehr nehmen.

Deshalb ist der Kaufpreis entscheidend für die langfristige Rendite. Hier dazu ein kleines Schaubild:

Hier erkennt man gut, welche enorme Auswirkung der Kaufpreis auf Deine Rendite hat. Nike war Ende 2015 deutlich überbewertet. Ende 2016 war sie hingegen ungefähr fair bewertet, bis leicht unterbewertet.

Hohe Bewertung vernichtet Deine Rendite:

Der Unterschied macht sich in der Performance bemerkbar:

Kauf Ende 2015: Kursentwicklung ca. 8,6% in ca. 2,5 Jahren

Kauf Ende 2016: Kursentwicklung ca. 45,5% in 6 Monaten

Ich lese öfter Sätze wie „Der Kaufpreis ist für langfristige Investoren egal, Hauptsache dabei sein“

Das ist so natürlich nicht richtig. Zwar wirst Du bei einem soliden Unternehmen auf lange Sicht kein Geld verlieren, egal wie teuer Du einkaufst. Deine Rendite wird allerdings entsprechend schlecht ausfallen.

Hierzu empfiehlt sich eine Abschätzung des inneren Wertes.

Merkmale von unterbewerteten Aktien:

- Bewertungsniveau unter dem historischen Durchschnitt (z.B. KGV, KBV und Dividendenrendite). Achtung bei der Dividendenrendite: Diese sollte nicht nur höher sein, weil die Ausschüttungsquote erhöht wurde, sondern wenn auch tatsächlich mehr Geld verdient wird. Noch besser sind jedoch Bewertungskennzahlen, wie das EV/EBIT, weil Einmaleffekte rausgerechnet werden und die Bilanz berücksichtigt wird.

- Noch besser ist eine Abschätzung des inneren Wertes über Berechnungsverfahren, die nicht nur stumpf auf Kennzahlen schauen, sondern eine konkrete Unternehmensentwicklung und die aktuellen Schulden und Guthaben eines Unternehmens berücksichtigen (z.B. das DCF-Verfahren).

Fazit Dividendenaktien als sicheres Investment

Grundsätzlich liefert eine Dividende keinen Mehrwert für den Aktionär, wenn man es finanzmathematisch beleuchtet. Denn jeder Euro, der ein Unternehmen verlässt, reduziert damit die Barmittel, die das Unternehmen besitzt. Die Dividende ist lediglich eine von insgesamt vier Möglichkeiten, die Gewinne und Cashflows der Firma zu verwenden. Die wahren Werttreiber sind diese Gewinne und Cashflows.

Deshalb verliert ein Unternehmen mit jeder Dividendenzahlung real und nachhaltig an Wert, weil potenzielle Käufer des Unternehmens weniger „Gegenwert“ für ihr Geld erhalten würden.

Der Dividendenabschlag ist somit kein theoretischer und vorübergehender Kurseinbruch. Jede Dividende reduziert den Aktienkurs für immer. Eine Kurserholung findet nur statt, weil die Firma im Laufe des Jahres wieder neues Geld verdient, das im Unternehmen landet und den Wert wieder höht.

Ein Aktienkurs wäre ohne Dividenden deswegen immer mindestens um alle gezahlten Dividenden höher, wenn diese nicht ausbezahlt worden wären. Somit ist die Dividende aus finanzmathematischer Sicht ein Nullsummenspiel.

Dividenden sind trotzdem super, aber nicht um jeden Preis. Entscheide daher selbst, wie wichtig Dir die Dividenden sind!

Ich bin ein absoluter Fan von Dividendentiteln. Ich liebe es, wenn Geld auf meinem Konto landet, das ich dann wieder reinvestieren kann. Trotzdem kommt die Dividende bei mir nicht an erster Stelle. Viel wichtiger für mich sind andere Kriterien.

Ich führe ein separates Dividendendepot, indem ich mir folgende Qualitätskriterien auferlegt habe. Diese verwende ich, weil ich die Aktien über viele Jahre liegen lassen möchte.

- Ich will noch Wachstum und starke Franchises im Depot haben

- Die Gewinne und Cashflows der Firma sollten stabil und verlässlich sein

- Die Firmen sollten über eine solide Bilanz verfügen

- Die Ausschüttungsquoten sollten nicht zu hoch sein

- Das Wachstum der Dividenden sollte durch die unternehmerische Entwicklung begründet sein

- Die Bewertung sollte beim Kauf angemessen sein. Verkauft wird nur bei deutlicher Überbewertung.

Videoanleitung gefällig?

Für ausgewählte Mitglieder habe ich einen exklusiven Videokurs erstellt. Hier kannst Du Dich informieren und unverbindlich auf die Warteliste eintragen: